|

СПЕЦІАЛЬНІ

ПАРТНЕРИ

ПРОЕКТУ

Определение наиболее профессиональных ИТ-управленцев, лидеров и экспертов в своих отраслях

Кто внес наибольший вклад в развитие украинского ИТ-рынка.

Награды «Продукт года» еженедельника «Компьютерное обозрение» за наиболее выдающиеся ИТ-товары

|

|

21 октября 2021 г., 18:05

Более года мировой компьютерный рынок продолжает уверенно возвращать давно утраченные позиции. Однако после пяти кварталов описываемого двузначными числами роста поставок, набранный темп заметно снизился, чем вынудил аналитиков ухудшить общегодовые прогнозы.

С учетом массовой вакцинации от COVID-19, фокус потребительского спроса постепенно смещается с компьютеров на другие, более приоритетные цели. Особенно заметно это в образовательном секторе, интерес к компьютерам в котором просел на некоторых емких региональных рынках более чем на 30%. Частично ситуацию удалось исправить бизнес-сегменту — благодаря восстановлению экономики в ряде ключевых регионов и возвращению работников в офисы интерес к корпоративным продуктам заметно возрос. Однако нарастающее негативное влияние на рынок беспрерывно оказывал дефицит отдельных полупроводниковых компонентов. Это отразилось и на корпоративных заказах — позитивная динамика здесь подкреплялась преимущественно благодаря настольным системам, тогда как предложение ноутбуков было ограничено из-за сохраняющейся острой нехватки чипов. Как ожидается, ситуация с отсутствием комплектующих сохранится, по крайней мере, до конца первого полугодия 2022 г. Наконец, уже традиционно на продажах конечных устройств отражались логистические проблемы, в том числе ощутимое увеличение стоимости международных перевозок.

Исходя из сложившейся обстановки, по итогам третьего квартала 2021 г. предварительные подсчеты аналитиков из IDC, указали на глобальные поставки настольных систем, ноутбуков и рабочих станций в объеме 86,7 млн устройств. Рынок сумел сохранить рост, отчитавшись увеличением на 3,9% «YoY». Для сравнения, кварталом ранее результат годичной давности был улучшен на 13%. По версии Gartner, в каналы ушло 84,1 млн ПК, что лишь на 1% больше в годовом сравнении. С недавних пор Gartner также принимает во внимание хромбуки, поставки которых за рассматриваемый период сократились на весомые 17%. Причем, зафиксированный двузначный спад оказался крупнейшим с момента возникновения сегмента в 2011 г.

Развивающиеся рынки по-прежнему демонстрируют более высокие темпы роста спроса. Причем, некоторые зрелые регионы даже ушли в минус. В частности, впервые с начала пандемии, рынок США после пяти кварталов двузначного роста просел на 8,8%. В то же время, страны EMEA сумели улучшить прошлогодний показатель на 11,8%, отчитавшись отгрузкой 23,5 млн компьютеров. Причем, интерес к настольным системам на этом локальном рынке вырос на здоровые 23%.

Первенство в личном зачете сохранила Lenovo, однако после пяти кряду кварталов двузначного роста отгрузка устройств вендором вышла в плюс на скромные 1,8%. Лидер улучшил свои показатели во всех регионах за исключением Японии, где спрос на ПК просел более чем на 50% из-за окончания действия правительственной программы субсидирования покупки компьютеров для образовательных целей. Поставки HP сокращаются второй квартал подряд, что во многом связано с провалом сегмента хромбуков (-30% «YoY») в США. Dell, напротив, благодаря ориентации преимущественно на бизнес-заказчиков не только отчиталась ростом в пределах 27%, но также занесла в актив рекордный по поставкам квартал за всю историю собственного развития. Apple улучшила результат 2020 г. на 7,4%. Несмотря на позитивные отзывы о моделях с процессорами М1, вендор испытал влияние отложенного спроса — потребители отсрочивали покупки в ожидании намеченного на октябрь обновления имеющейся линейки ноутбуков, в частности MacBook Pro.

Предстоящий высокий сезон может быть омрачен проблемами с нехваткой чипов и заметным подорожанием конечных продуктов. Хотя в текущем квартале ожидается появление первых систем под Microsoft Windows 11 — наиболее серьезного обновления ОС с 2015 г. — на концовку года этот фактор окажет ограниченное позитивное влияние. Первые прогнозы относительно интереса к новой ОС довольно прохладные — к началу 2023 г. под ее управлением будут работать менее 10% корпоративных ПК.

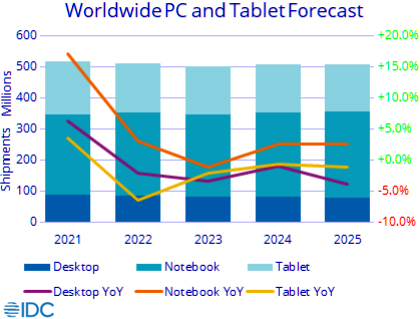

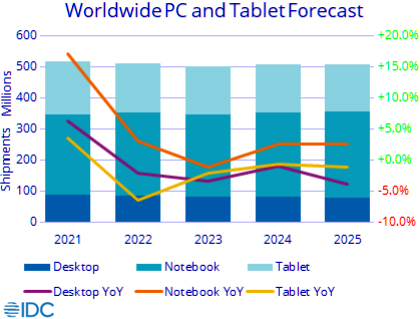

В свете обозначенных выше тенденций в экспертных кругах вынужденно скорректировали ранее сделанные прогнозы на 2021 г. Обновленные цифры от IDC говорят о глобальных поставках традиционных компьютеров в объеме 347 млн устройств. Если ожидания аналитиков подтвердятся, то результат годичной давности удастся улучшить на 14,2%. Для сравнения, майский прогноз говорил о росте рынка более чем на 18%. За счет стабильно высокого спроса на портативные модели, в период с 2021 г по 2025 г глобальный среднегодовой рост поставок ПК составит 3,2%.

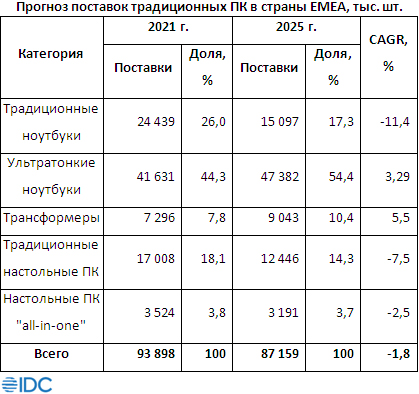

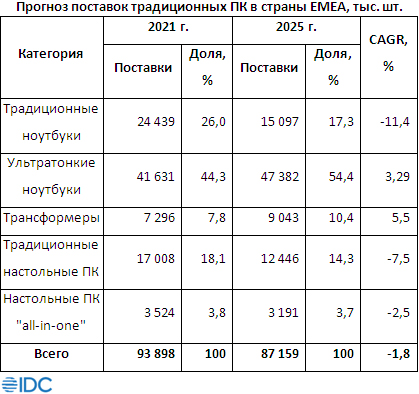

Показатель CAGR для близкого нам региона EMEA составит −1,8%. Тем не менее, нынешний год будет завершен на позитивной ноте — поставки вырастут на 13,2% «YoY» и регион освоит 95,8 млн настольных ПК и ноутбуков, а также рабочих станций. Во второй половине года Западная Европа сохранит рост, причем сегмент настольных решений выйдет в плюс впервые с начала 2020 г. Позитивная динамика будет подкрепляться высоким спросом со стороны коммерческих и государственных заказчиков, которые готовятся к возвращению работников в офисы и наращивают инвестиции в цифровые проекты. Странам Центральной и Восточной Европы в 2021 г. под силу нарастить поставки почти на 9%.

27 сентября 2021 г., 17:05

Затяжной период пандемии COVID-19 характеризуется существенным увеличением мировых расходов на ИТ. Хотя многие компании продолжают фиксировать снижение выручки, приоритетность подобных инвестиций остается на довольно высоком уровне. Помимо уже традиционных направлений, активное наращивание расходов наблюдается в области технологий искусственного интеллекта.

Регулярно пересматриваемый в сторону увеличения прогноз Gartner в своей августовской версии говорит об увеличении глобальных ИТ-расходов в 2021 г. на 8,6%, до 4,2 трлн долл. Наиболее активного прироста ждут от устройств (+13,2% «YoY»), корпоративного ПО (+13,2%), ИТ-услуг (+9,8% «YoY»). При этом все более весомый вклад в их дальнейшее успешное развитие делает сравнительно молодое направление, объединившее в себе аппаратные и программные разработки, а также связанные с искусственным интеллектом услуги.

В рамках заметно ускорившейся цифровой трансформации бизнеса, разработки на базе ИИ проникают во многие сферы корпоративных ИТ. Как полагают исследователи из IDC, общий объем этого рынка по итогам 2021 г. достигнет рекордных 342 млрд долл., что будет соответствовать позитивной динамике «год к году» в размере 15,2%. Уже в будущем году рост ускорится до 18,8%, а по итогам 2024 г. будет с легкостью преодолен знаковый рубеж в 500 млрд долл.

Среди трех ключевых технологических категорий, связанные с ИИ программные разработки возьмут в денежном выражении 88% рассматриваемого рынка. Тем не менее, в ближайшие нескольких лет наиболее быстрорастущим окажется сегмент аппаратного обеспечения. Начиная с 2023 г. лучшим, исходя из темпов роста, станет направление связанных с искусственным интеллектом услуг.

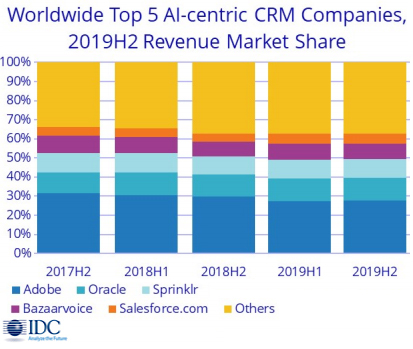

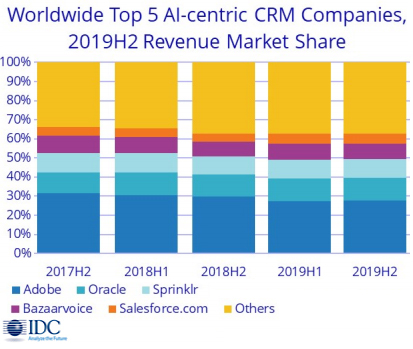

Почти половину выручки в программной категории обеспечат различные, использующие ИИ приложения, включая связанные с CRM и ERM разработки.

В то же время, ИИ-платформы покажут лучший (+33,2%) среднегодовой рост в период с 2021 по 2025 г. Схожих темпов развития добьется сегмент ПО для поддержания жизненного цикла на базе искусственного интеллекта.

Рынку опирающихся на ИИ услуг в 2020 г. был свойственен более высокий, нежели в аппаратном и программном сегментах, рост, что позволило достигнуть в объеме 19,4 млрд долл. В нынешнем году эта цифра увеличится, по меньшей мере, на 19,3%. Не лишним заметить, что данную категорию аналитики делят на сегменты ИИ-услуг и бизнес-услуг, причем на первую приходится около 80% общих доходов. При CAGR в размере 50% уже по итогам 2025 г. у него все шансы увеличится до 50 млрд долл.

В фокусе внимания IDC в настоящее время находятся почти 190 компаний, активно предоставляющих услуги на базе разработок в области искусственного интеллекта. Три крупнейшие из них — IBM, Accenture и Tata Consultancy Services — в прошлом году отчитались выручкой, превышающей 1 млрд долл. Это помогло им взять под коллективный контроль свыше четверти (26%) рассматриваемого рынка. В сегменте бизнес-услуг с применением ИИ тройку лучших сформировали Ernst & Young, Accenture и Deloitte. Под их совместным контролем — 46% общей выручки сегмента.

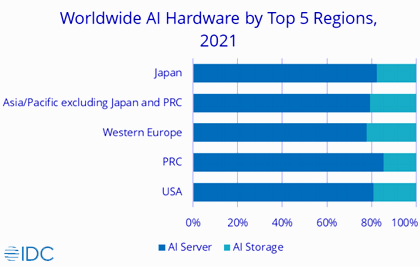

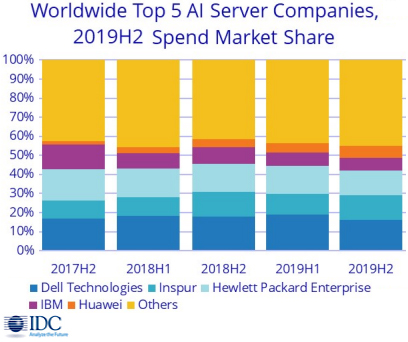

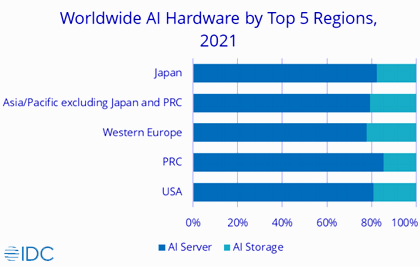

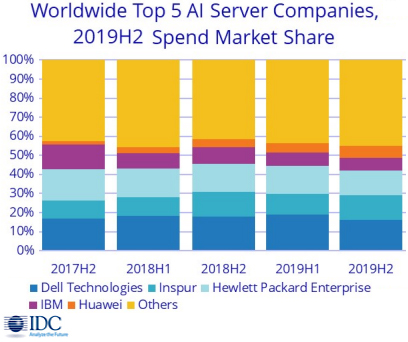

Вполне ожидаемо, аппаратные разработки являются наименьшей категорией мирового рынка искусственного интеллекта с долей в размере 5%. Однако спрос на устройства стабильно высокий — в 2021 г. общий рост выручки здесь превысит 29% «YoY», а среднегодовое значение поднимется до 19,4%. Основной вклад (82%) продолжат вносить серверы. В 2020 г. каждый из шести ведущих поставщиков серверных систем (Dell, HPE, Huawei, IBM, Inspur и Lenovo) сумел выйти на выручку свыше 500 млн долл. Как итог, на их долю пришлось 62% общей выручки рынка. В то же время, лучший среднегодовой рост в пределах 22,1% покажут системы хранения данных. Каждый из шести крупнейших storage-вендоров для ИИ (Dell, HPE, Hitachi, Huawei, IBM, NetApp) в прошлом году вышел на выручку более 100 млн долл., сумев взять под общий контроль 68% выручки сегмента.

30 апреля 2021 г., 13:13

Прошлогодний, беспрецедентный даже для довольно зрелого рынка традиционных компьютеров провал, позволил в начале 2021 г. заметно контрастировать итоговыми цифрами. Причем, прирост поставок оказался лучшим за последние двадцать лет.

Справедливости ради, зафиксированные показатели — не только результат сравнения с крайне неудачным по измерителю «YoY» периодом, запомнившимся массовым закрытием китайских производств и масштабным нарушением логистических связей, но также следствие стабильно высокого спроса на устройства для работы и обучения в домашних условиях. Наблюдаемое в последние месяцы возрождение компьютерного рынка происходило параллельно с ростом средних отпускных цен на устройства, что объяснялось увеличением интереса к сравнительно дорогим игровым системам, высокопроизводительным ноутбукам для корпоративных заказчиков, а также спросом на решения с сенсорными экранами для сферы образования. Свою ощутимую лепту также внес сохраняющийся дефицит отдельных полупроводниковых компонентов, вынуждающий увеличивать сроки поставок устройств из некоторых востребованных продуктовых категорий.

По предварительным подсчетам IDC, в первой четверти 2021 г. поставки настольных ПК, ноутбуков и рабочих станций выросли на 55,2% «YoY», до 84 млн устройств. В Gartner заявили о глобальном объеме заказанных компьютеров в размере 69,9 млн шт. Во втором случае во внимание также принимались настольные и портативные системы с учетом ультрамобильного премиума (Microsoft Surface), однако без хромбуков и iPad. Результат годичной давности удалось улучшить на 32%, что стало лучшим показателем роста с 2000 г. Отдельно в Gartner отмечают существенно возросший интерес к не принимаемым во внимание хромбукам — рост спроса на них за рассматриваемый период описывался трехзначным числом и с их учетом мировой компьютерный рынок отчитался бы ростом в размере не менее 47%.

В регионе EMEA рост двузначного порядка имел место четвертый квартал кряду. Так, Gartner насчитала 22,4 млн (+30,9% «YoY») традиционных компьютеров. Выкладки IDC говорят про почти 24 млн отгруженных устройств, что на 44,1% больше в годовом сопоставлении. Высокий спрос в период пандемии позволил одинаково уверенно развиваться как потребительскому (+65,7%), так и корпоративному (+30,1%) сегментам. Общие поставки в страны Центральной и Восточной Европы увеличились на 53,1% — при росте на 69,1% потребительского направления, корпоративное улучшило прошлогодний показатель на 33,3%. Локальный рынок продолжает консолидироваться — за год подконтрольная пяти ведущим вендорам доля выросла с 80,5 до 82,4%.

В глобальном рассмотрении все ведущие вендоры сумели показать двузначные темпы роста, однако лишь заточенной преимущественно на корпоративных заказчиков Dell не удалось нарастить подконтрольную долю в годовом сопоставлении.

Первые прогнозы на текущий год говорят о том, что имевший место в 2020 г. неожиданно высокий спрос на компьютеры в период пандемии COVID-19, в нынешнем году сохранится. Как полагают в IDC, за счет высокого интереса к компьютерам со стороны потребителей и студентов, нуждающихся в надежных и продуктивных системах, а также массовым корпоративным обновлениям, мировые поставки традиционных компьютеров в нынешнем году вырастут на 18,2%, до 357,4 млн устройств. Для сравнения, в 2020 г. позитивная динамика составила 12,5%. Благодаря высокой позитивной динамике в прошлом и нынешнем году среднегодовой рост за период с 2020 по 2025 г. выйдет в плюс и составит не менее 2,5%. Отдельно аналитики отмечают, что негативное влияние на рынок продолжат оказывать перебои с поставками процессоров и прочих компонентов, однако ближе к середине года ситуация с нехваткой комплектующих должна заметно улучшится.

Предполагается, что после 2021 г. объем мировых поставок ПК останется выше, нежели перед началом пандемии. Потребители продолжат наращивать инвестиции в высокие технологии. Кроме того, двигать рынок вверх будут отдельные набирающие популярность направления, к примеру, компьютерных игр.

30 марта 2021 г., 12:35

Сравнительно молодой, динамично развивающийся рынок носимых гаджетов в 2020 г. получил дополнительный импульс развития благодаря пандемии Covid-19. Как ожидается, высокая позитивная динамика в нынешнем году сохранится.

Традиционно высокий предновогодний квартал 2020 г. позволил отгрузить в каналы по меньшей мере 153,5 млн wearable-устройств. По версии IDC, это привело к улучшению результата годичной давности на весомые 27% и заметно улучшило статистику в целом за год, на протяжении которого объем рынка впервые достиг отметки в 445 млн устройств (+28,4% «YoY»).

Если рост спроса с октября по декабрь связывался преимущественно с выходом новых моделей и ощутимым снижением средних отпускных цен, то по итогам года высокая позитивная динамика стала следствием резкой активизации спроса в период пандемии. В частности, с высоким интересом встречались решения, помимо прочего определяющие температуру тела, сердечный ритм и другие, связанные со здоровьем, параметры.

Носимые на ушах модели стабильно расширяют свое присутствие – по состоянию на конец года за ними уже 64,2% общих поставок. Эксперты из Strategy Analytics говорят о 300 млн различных Bluetooth-гарнитур, освоенных по итогам прошлого года. Главным двигателем роста в данном направлении были TWS-решения, поставки которых увеличились почти на 90% в годовом сопоставлении. Несмотря на непродолжительный весенний провал, необходимость осваиваться в новых реалиях, в частности, работать и учиться в домашних условиях, существенно подстегнули спрос на подобные устройства. Apple сохранила статус ведущего вендора в сегменте TWS, однако конкуренция со стороны Xiaomi, Samsung и Huawei заметно усиливается. Хотя налицо отменные перспективы продаж, рынок уже переполнен игроками, неминуемо приведет к его ощутимой консолидации уже в скором времени.

Второй по популярности категорией оставались умные часы, в натуральном выражении взявшие почти четверть мирового рынка. Тем не менее, очередная волна пандемии негативно повлияла на результаты ее становления. Согласно выкладкам Counterpoint Research, в финальном квартале года поставки незначительно сократились по индикатору «YoY», а в целом за 2020 г. позитивная динамика составила скромные 1,5%. Сегмент премиум-моделей (стоимостью свыше 500 долл.), за год расширил присутствие с 4 до 6%. В то же время, наиболее крупный сегмент 2019 г., объединяющий модели не дороже 101-200 долл., за год сузился с 29 до 22%. Продукты в ценовом диапазоне 401-500 долл. продолжают набирать популярность – их доля за год увеличилась с 21 до 22%. Apple сохраняет здесь уверенное лидерство – в последнем квартале года вендор вышел на поставку 12,9 млн устройств в авангарде с Watch Series 6 и SE, что позволило взять под контроль 40% мирового рынка. За счет успешного старта продаж Galaxy 3 Watch, Samsung восстановилась после провала в первом полугодии. За период с октября по декабрь корейцы сумели улучшить прошлогодний результат на 1%. Несмотря на санкции, Huawei смогла нарастить поставки собственных моделей на 26%.

Вместе с тем, позиции браслетов с базовым набором функций продолжает ослабевать – по итогам квартала их отгружено почти на 18% меньше, нежели годом ранее, что позволило оставить под контролем лишь 11,5% рынка.

В общем рейтинге поставок носимых гаджетов Apple удерживает верхнюю позицию. Благодаря продвижению трех моделей Watch в разных ценовых сегментах (Series 6, Watch SE, Series 3), поставки умных часов вендора выросли в финальной четверти года на 45,6%. Несмотря на слабый рост, Xiaomi осталась на втором месте. Популярная линейка Mi Band просела в поставах на 13,8%, однако концентрация на наушных продуктах позволила вывести это направление в плюс на 55,5%. Вендор продолжает фокусироваться на приоритетных рынка Китая и Азиатско-тихоокеанского региона, а также не прочь откусить рыночную долю попавшей под санкции Huawei на международных рынках. Недорогие браслеты от Samsung пользовались высоким спросом и составляли отличную конкуренцию китайским брендам, тогда как поставки часов снизились до 2,9 млн шт.

В нынешнем году мировой рынок носимых гаджетов продолжит поступательное развитие. Согласно прогнозам Gartner, общемировые расходы конечных пользователей на носимые гаджеты вырастут более чем на 18% «YoY» и превысят 81,5 млрд долл. Активный переход на удаленную работу и дистанционное обучение, а также повышенный интерес к способным отслеживать отдельные параметры здоровья гаджетам, выступят для рынка эффективными стимуляторами. Причем, в наиболее выгодном положении по-прежнему будут умные часы и надеваемые на уши устройства.

В 2020 г. сегмент носимых на ушах гаджетов увеличился в денежном выражении на 124%, до 32,7 млрд долл. Высокую динамику обеспечили удаленные работники, использующие беспроводные наушники для видеозвонков, а также пользователи, применяющие наушники в связке со смартфонами. По итогам нынешнего года ожидается рост сегмента до 39,2 млрд долл.

Направление умных часов увеличилось в денежном выражении на 17,6% в 2020 г. и сохранит уверенный рост в текущем году. Произойдет это благодаря стабильному притоку новых пользователей, привлеченных новыми сравнительно мощными процессорами, а также батареями с ускоренной зарядкой и сравнительно высокой емкостью.

26 февраля 2021 г., 13:06

Среди бенефициаров в ситуации, вызванной масштабной пандемией COVID-19, помимо индустрии традиционных компьютеров также оказалась менее крупное и переживающее далеко не лучшие времена направление планшетов. Неожиданный всплеск спроса привел к лучшим за последние семь лет показателям развития и подтолкнул к дальнейшему инновационному развитию.

Специфика прошлого года, в частности вызванная карантинными требованиями вынужденная организация мест дистанционной работы и обучения, внесли кардинальные изменения в стабильно сужавшийся рынок планшетов. Для удаленного решения рабочих и образовательных вопросов, потребители, часто стесненные в средствах, останавливали свой выбор именно на подобном форм-факторе. Вендоры, со своей стороны, оперативно подстраивались под настроения рынка и расширяли имеющиеся линейки довольно привлекательными в ценовом плане моделями.

Исходя из этого, в финальном квартале 2020 г. IDC насчитала не менее 52,2 млн поставленных на мировой рынок планшетов, что оказалось на 19,5% больше в годовом сравнении. Более оптимистичными оказались исследователи из Strategy Analytics, методология подсчетов которых указывает на отгрузку 62,5 млн (+28%"YoY«) устройств. Странами EMEA с октября по декабрь освоено около 14,6 млн планшетов (IDC), или же на 11,7% больше к предыдущему году. Причем, на образовательный сектор пришлись рекордные 1,1 млн устройств, тогда как поставки планшетов для персонального использования увеличились на 14,2% и превысили 11,3 млн шт. Вполне ожидаемо, лучшую позитивную динамику (+32,3% «YoY») продемонстрировали Центральная и Восточная Европа, а страны MEA и Западная Европа выросли на 10,3% и 7,7% соответственно.

В целом за 2020 г. IDC насчитала свыше 164,1 млн глобально отгруженных планшетов, тем самым на 13,6% удалось улучшить результат 2019 г. Strategy Analytics сообщает об отгрузке 188,3 млн устройств, что на 18% больше по измерителю «год к году».

Наиболее востребованными рынком оставались Android-модели — в прошлом году их поставки увеличились на 14%, до 108,1 млн шт. Тем не менее, подконтрольная доля снизилась с 59,4 до 57,4%. Более высокими темпами изменялся спрос на модели под iOS/iPadOS — их поставки увеличились на 30% «YoY», до 57,6 млн iPad. Как результат, Apple смогла расширить присутствие с 27,7 до 30,6%. Windows-планшеты выросли в поставках на 7%, до 21,6 млн устройств, однако доля рынка снизилась с 12,6 до 11,5%. В лидеры роста (+50% «YoY») вышли продукты на базе ОС Chrome, сумевшие впервые преодолеть знаковый порог в 1 млн отгруженных устройств (доля рынка 0,4%).

Отдельное внимание эксперты обращают на постепенное изменение пользовательских предпочтений. За рассматриваемый период поставки моделей с экранами 11″ и выше превысили десятую часть от общих. Более того, по итогам текущей календарной четверти их доля должна преодолеть отметку в 15%.

Усилия Apple и Microsoft позволили сегменту моделей разъемной конструкции расширить свое присутствие до 27,9%. В то же время, модели классического форм-фактора отчитались ростом на 13,7%.

По состоянию на конец года в общей табели о рангах Apple упрочила лидерство за счет сравнительно недавно представленных iPad 10.2″ и iPadAir 10.9«. Подконтрольную долю удалось нарастить до 36,5%. Рост поставок Samsung на 44,9% главным образом был связан с интересом к GalaxyTab A и GalaxyTab S6 Lite. Несмотря на рекордный среди Тор-5 рост квартальных поставок Lenovo в размере 120,6% «YoY», по итогам года на третьей позиции все же осталась Huawei.

Тем не менее, повлиявшее на отменные годовые результаты второе полугодие вряд ли повторится — вследствие начала низкого сезона и сохраняющихся проблем с нехваткой отдельных комплектующих, в начальной четверти 2021 г. рынок ожидает спад поставок более чем на 30% «YoY». Из-за дефицита комплектующих в первом полугодии аналитики ожидают в нынешнем году возвращение рынка к отрицательным темпам роста поставок.

11 февраля 2021 г., 16:05

Пребывающий в фазе зрелости мировой рынок смартфонов не оказался в стороне от негативного влияния пандемии COVID-19. Вопреки отмеченному в финальной календарной четверти здоровому росту, провальное первое полугодие не позволило смартфонам по итогам 2020 г. выйти в плюс по поставкам.

Успешная концовка года связывается с частичным восстановлением спроса после весеннего локдауна, нарастающим интересом к 5G-моделям, действием агрессивных промоакций, а также высокой популярностью продуктов из нижнего и среднего ценовых диапазонов. Со своей стороны вендоры сумели извлечь ошибки из ситуации с карантинными ограничениями и основательно поработали над каналами беспроблемной доставки смартфонов конечным потребителям. Хотя вторая волна COVID-19 нанесла довольно ощутимый удар по индустрии, участники рынка встретили ее во всеоружии. В частности, повышена эффективность онлайновых каналов продаж, отработан механизм результативной организации виртуальных мероприятий по запуску новых моделей. Коррекция маркетинговой политики продвижения устройств привела к тому, что смартфоны все чаще стали рассматривать в качестве основного инструмента для организации удаленной работы и дистанционного обучения.

Как результат, финальный квартал 2020 г. завершился глобальной отгрузкой 385,9 млн смартфонов, что, согласно выкладкам IDC, на 4,3% больше по измерителю «YoY». Однако в целом за год рынок освоил почти 1,3 млрд устройств, что на 6% меньше, нежели в 2019 г.

За счет на месяц задержавшегося запуска в продажу нового поколения iPhone, Apple удалось не только обновить собственный рекорд квартальных поставок — в каналы ушло свыше 90 млн iPhone, что на 22% больше, нежели годом ранее — но также оказаться крупнейшим вендором квартала. Уступившая вершину рейтинга Samsung довольствовалась более скромным ростом в размере 6%. Впервые за последние шесть лет из первой тройки выпала Huawei (включая Honor). Весомую часть доли, подконтрольной споткнувшейся об американские санкции компании, оперативно разделили между собой Xiaomi, Oppo и Vivo. Впрочем, по итогам года Тор-3 лучших поставщиков все же сохранил привычный вид — в лидерах были Samsung, Apple и Huawei.

Отдельного упоминания заслуживает достаточно обширный сегмент официально восстановленных и бывших в употреблении смартфонов. В 2020 г. IDC насчитала 225,4 млн появившихся на рынке поддержанных аппаратов. Относительно 2019 г., на протяжении которого было отгружено 206,5 млн подобных смартфонов, рост достиг 9,2%. Исходя из приведенных прогнозов, при среднегодовом росте за период с 2019 по 2024 г. в размере 11,2%, к концу прогнозного периода объем поставок превысит 351,6 млн устройств. Весомый вклад в достигнутую на протяжении 2020 г. позитивную динамику внесли зрелые рынки, где крайне щедрые программы trade-in побуждали потребителей гораздо чаще менять имеющиеся устройства, в том числе премиум-класса. Причем, собственные программы субсидий активно действовали как у ведущих вендоров (Samsung, Apple, Huawei), так и у представляющих телекоммуникационные услуги компаний. Кроме того, выход семейства iPhone 12 поспособствовал появлению на вторичном рынке весьма востребованных более старых моделей.

Разработка первых эффективных вакцин против коронавируса внушает бизнесу осторожный оптимизм, позволяя более смело планировать и инвестировать. И хотя колебаний в экономике не избежать, в том числе из-за ослабления государственного стимулирования и боязни появления новых штаммов вируса, в 2021 г. общество продолжит успешно адаптироваться к жизни в условиях пандемии, что приведет, в том числе, к заметному восстановлению спроса на смартфоны. По оценкам TrendForce, увеличение глобального производства достигнет 9% «YoY», тем самым объем изготовленных смартфонов составит 1,36 млрд устройств. В Тор-6 ведущих производителей, за которыми окажется почти 80% рынка, войдут Samsung, Apple, Xiaomi, OPPO, Vivo и Transsion.

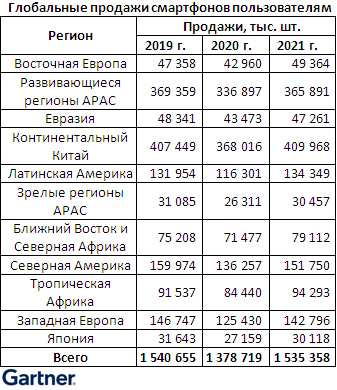

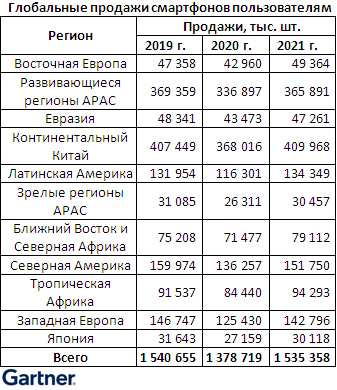

Аналогичного мнения придерживаются в Gartner, аналитики которого спрогнозировали объем глобальных продаж конечным потребителям. По их мнению, в 2021 г. продажи возрастут на 11,4% «YoY», превысив, тем самым 1,5 млрд устройств. В течение прошлого года отмечалось заметное сокращение потребительской активности — на фоне неопределенности в разгар пандемии COVID-19 многие откладывали обновление смартфонов до лучших времен, вследствие чего продажи упали на 10,5%. Однако высокий отложенный спрос позволит переломить негативную для рынка тенденцию. Весомую лепту в рост продаж также внесет предложение доступных в ценовом плане 5G-моделей. Несмотря на определенные производственные ограничения у выпускающих полупроводниковую начинку foundry-компаний, стабильно растущее покрытие сетями нового стандарта уже привело к доступности аппаратов стоимостью не более 200 долл. Таким образом, если в 2020 г. потребители освоили не более 213 млн 5G-смаротфонов, то в 2021 г. их количество возрастет до 538 млн шт. Ожидаемый объем будет соответствовать 35% мирового рынка смартфонов.

21 января 2021 г., 10:45

Похоже, пандемия коронавируса сыграла на руку компьютерной индустрии — в 2020 г., впервые за последние десять лет, рынок вышел в ощутимый плюс по глобальным поставкам, а многие рыночные игроки сумели вернуть давно утраченные темпы развития.

Если еще в начале года застигнутые врасплох аналитики были настроены скептически, полагая, что растущее негативное влияние COVID-19 на мировую экономику приведет к коллапсу в индустрии, то уже во втором полугодии ожидания резко изменились. Традиционные компьютеры оказались крайне востребованными из-за своей незаменимости в части организации удаленной работы и дистанционного обучения. Провал начальной календарной четверти был оперативно устранен и уже по итогам третьего квартала результат годичной давности удалось улучшить более чем на 14%. Причем, дальнейшему росту воспрепятствовали отчасти субъективные факторы, такие, как нехватка отдельных компонентов, в особенности процессоров и ЖК-панелей. Финальную календарную четверть, по версии IDC, удалось завершить отгрузкой 91,6 млн настольных ПК, ноутбуков и рабочих станций, что оказалось на 21,6% больше, нежели годом ранее. В Gartner, учитывающей количество заказанных у вендоров ПК, четвертый квартал прошлого года был отмечен ростом глобальных поставок на 10,7%, до 79,4 млн устройств.

В IDC уверены, повышенный спрос на протяжении второго полугодия позволил в целом за 2020 г. выйти на объем поставок в размере не менее 302 млн компьютеров, что на 13% больше в годовом рассмотрении. Как сообщается, в последний раз подобная позитивная динамика (+13,7%) фиксировалась в уже далеком 2010 г. Если тогда рост был связан с восстановлением рынков после мирового финансового кризиса, то в настоящее время оживление произошло благодаря массовой организации рабочих и учебных мест в домашних условиях. По оценкам Gartner, благодаря трём кряду кварталам роста по итогам 2020 г. объем мирового рынка увеличился до 275 млн десктопов, ноутбуков и ультрамобильных премиум-продуктов, а позитивная динамика в размере 4,8% действительно оказалась лучшей за последние десять лет.

В свете сложившихся обстоятельств отдельные сегменты рынка добились более высоких оборотов развития. К примеру, глобальные поставки игровых компьютеров и мониторов выросли на 16,2%, до 49,6 млн устройств. Вне всяких сомнений, позитивная динамика сохранится и в обозримой перспективе — среднегодовой рост игрового направления за период с 2020 по 2024 г. составит 5,7%, что позволит в последний год прогноза выйти на отгрузку 61,9 млн устройств. Отличные результаты показали и пока что не принимаемые во внимание аналитиками хромбуки — во многом благодаря рынку Северной Америки их глобальные общегодовые поставки увеличились более чем на 80%, до 30 млн устройств.

Тем не менее, в наступившем году ноутбуки останутся главной движущей силой рынка традиционных ПК. Необходимость оставаться дома приведет к тому, что, по подсчетам TrendForce, будет отгружено не менее 217 млн портативных компьютеров, а это приведет к росту более чем на 8% «YoY». Высокая динамика станет продолжением прошлого года, когда было впервые в истории рынка удалось отгрузить свыше 200 млн устройств при росте в размере 22,5%. Благодаря дистанционному обучению доля хромбуков в общих поставках выросла до 14,8% в 2020 г. и обещает увеличиться до 18,5% по итогам 2021 г. Если в прошлом году рынок освоил 30 млн хромбуков, то в 2021 г. будет взят рубеж в 40 млн отгруженных устройств. Доминирующей ОС для портативных ПК останется Windows, однако под влиянием хромбуков ее подконтрольная доля впервые опустится ниже 80%. За Chrome OS и MacOS окажется 15-20% и около 10% соответственно.

Как полагают в Digitimes Research, среднегодовой рост мирового рынка ноутбуков в период с 2020 по 2025 г. составит 0,9%. После относительного насыщения, в 2021 г. ожидается довольно сдержанный плюс, вызванный продолжающимся ухудшением мировой экономики и сокращением стимулирующих субсидий. Несмотря на облегчение ситуации с вынужденной остановкой производств и закрытием бизнеса, в 2022 и 2023 г., рынок продолжит снижать темпы роста. При этом конкуренция между платформами заметно обострится — в игру вступят решения на базе чипов AMD с детализацией 5 нм, а также процессорами ARM. Как итог, вследствие конкуренции со стороны AMD, Apple, MediaTek и Qualcomm доля ноутбуков с процессорами Intel уже в 2021 г. упадет ниже 70%. Начало же нового цикла обновления ожидается не ранее 2024-2025 г.

За счет развивающихся рынков и повышенного спроса со стороны сферы образования, хромбуки, исходя из темпов роста, будут существенно опережать аналогичные показатели классических ноутбуков для корпоративных потребителей и домашних пользователей. Не менее знаковой тенденцией этого года будет активное расширение подконтрольной доли ноутбуками с сенсорными экранами. В 2021 г. на их долю придется пятая часть от общих поставок. На некоторых емких рынках, к примеру, в Японии, подобные модели уже являются обязательными в сфере образования.

Первые прогнозы IDC на 2021 г. говорят о заметном снижении темпов развития мирового рынка ПК — в натуральном выражении плюс сохранится, однако вряд ли превысит 1,4%. Основные показатели будут обеспечены мобильными системами, тогда как настольные ПК традиционно останутся в минусе. Среднегодовой рост рынка традиционных компьютеров за период с 2020 по 2024 г. также составит 1,4%.

16 ноября 2020 г., 13:31

Упоминание об искусственном интеллекте все чаще встречается среди прочих статей расходов в корпоративных бюджетах на ИТ. Основанные на его базе решения внедряются невиданными доселе темпами, требуя на свои нужды не только сравнительно крупных сумм, но также высококвалифицированных специалистов. Впрочем, довольно регулярно оказывается, что наличие в арсенале компаний отвечающих веяниям времени AI-инструментов — далеко не всегда залог повышения успешности бизнеса.

С внедрением основанных на искусственном интеллекте систем нередко связываются надежды корпоративного сектора на улучшение имеющихся рабочих процессов, более качественное удовлетворение потребностей клиентов, получение новых конкурентных преимуществ. Согласно выдержкам из недавнего исследования Boston Consulting Group, подготовленного путем опроса 3 тысяч руководителей компаний из 29 отраслей в 112 странах, свыше половины респондентов уже находятся в процессе активного развертывания решений на базе AI. Шесть директоров из десяти в 2020 г. обладают полноценной стратегией внедрения AI-элементов в развиваемый бизнес, тогда как в 2018 г. их было лишь четыре. Построенные на базе искусственного интеллекта решения стали более эффективными и простыми в освоении, что привлекает в их ряды все больше сторонников. С другой стороны, проблемы поиска квалифицированных специалистов по обработке данных, разработке действенных алгоритмов и оптимизации процессов приводят к тому, что многие не видят ощутимого результата от вложенных инвестиций. Лишь один из десяти принявших участие в исследовании представителей компаний заявил о полученых существенных финансовых выгодах от внедрения AI.

Насторожит ли это корпорации, продолжающие вкладывать весомые суммы в связанные с AI проекты и ожидающие на выходе получение инструментов для всего — от управления контрактами, до заправки беспилотных автомобилей? Вполне возможно, ведь красноречивым фоном нередко появляется информация о провале крупных, связанных с AI проектов, причем потребовавших на свое воплощение немалых финансовых вливаний. Среди наиболее громких примеров последнего времени система Watson от IBM, стоимостью не менее 62 млн долл. Нацеленный на медицинскую сферу проект потерял свою приоритетность для разработчика после того, как нейросеть, отталкиваясь от анализируемых данных, в ряде случаев назначала онкологическим больным некорректные варианты лечения, способные впоследствии привести к летальному исходу. Еще один характерный пример — созданный для Amazon AI-инструмент рекрутинга персонала. Проект с шумом закрыли после того, как были отмечены нередкие случаи результатов с ярко выраженным женоненавистническим подтекстом.

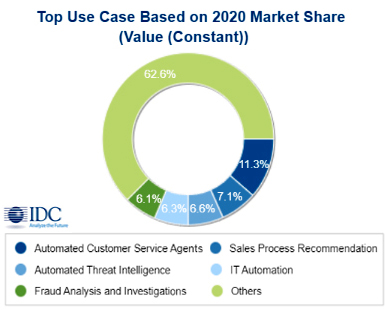

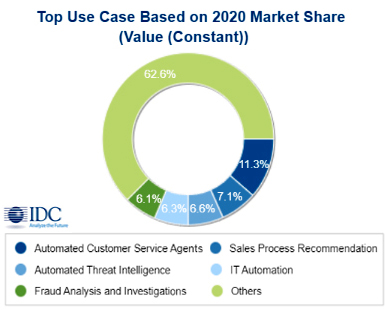

А тем временем глобальные инвестиции в связанные с искусственным интеллектом решения продолжают стабильно увеличиваться. В 2020 г. их объем, по версии IDC, достигнет 50,1 млрд долл. При среднегодовом росте в размере 20,1%, по итогам 2024 г. общий объем расходов превысит 110 млрд долл., а корпоративный сектор будет рассматривать AI как важный элемент конкурентной трансформации бизнеса в эпоху цифровой экономики. В процессе адаптации искусственного интеллекта во главу угла будет приниматься помощь в решении стоящих перед потребителями задач при выборе товаров и услуг, а также облегчение выполняемых работниками различных отраслей своих функциональных обязанностей. Наиболее востребованными вариантами использования AI остаются автоматизированные сервис-агенты для выбора товаров и услуг, интеллектуальные рекомендации по товарам, автоматический анализ и предотвращение угроз, ИТ-автоматизация. На эти цели в 2020 г. суммарно уйдет около трети общих расходов на AI. Среди наиболее динамично развивающихся вариантов использования AI окажутся ИТ-автоматизация, фармацевтические исследования, автоматизация человеческих ресурсов.

Чуть более трети расходов на искусственный интеллект сформируют ПО и услуги, а оставшаяся часть уйдет на аппаратное обеспечение. На AI-приложения будет потрачено 14,1 млрд долл., а на ИТ-услуги, связанные с AI — 14,5 млрд долл. В аппаратном сегменте наиболее крупные траты (11,2 млрд долл.) будут связаны с покупкой серверов. Расходы на программные разработки будут расти наиболее динамично — CAGR сегмента составит 22,5%.

В течение прогнозного периода на США придется свыше половины общемировых расходов на AI, а лидирующими в части освоения средств отраслями окажутся розница и банковская сфера. Следом разместятся Западная Европа (банки, розница, дискретное производство) и Китай (правительственные расходы, банковский сектор, профессиональные услуги).

В целом выручка мирового рынка средств искусственного интеллекта, включающего как ПО и аппаратную часть, так и услуги, по итогам 2020 г. достигнет 156,5 млрд долл., — полагают в IDC. Как весьма реалистичный итог, результат предыдущего года удастся улучшить на 12,3%.

Несмотря на замедление развития перспективного рынка вследствие пандемии COVID-19, прогноз на обозримую перспективу остается благоприятным — при среднегодовом росте на 17,1%, по итогам 2024 г. рынок преодолеет рубеж в 300 млрд долл.

Свыше 80% ожидаемой выручки принесут программные разработки. В частности, приложения и программные платформы обеспечат 120,4 млрд долл. и 4,3 млрд долл. выручки соответственно. Крупнейшими в сегменте AI-приложений будут направления, связанные с CRM (20%) и ERM (17%).

Вторую по размеру категорию сформируют услуги — в 2020 г. здесь ожидается рост на 13%, до 18,4 млрд долл. Более 80% общей выручки принесут связанные с искусственным интеллектом ИТ-услуги, а когорту ключевых игроков сформируют IBM, Accenture, Deloitte, Infosys и Cognizant.

Аппаратное обеспечение для AI (преимущественно серверы и системы хранения данных) выйдет на объем в размере 13,4 млрд долл. (+10,3% «YoY»). Налицо резкий спад после прошлогодней позитивной динамики в размере 33,4%. Storage-направление увеличит выручку на 11,4%, тогда как рост в сегменте серверов для AI составит 10,1%. Лидерами серверного направления окажутся Dell, HPE и Inspur, а в storage-сегменте — Dell, NetApp и HPE.

Таким образом, несмотря на ряд предостережений, в ожидании крупномасштабной экономии и улучшений в бизнесе компании вряд ли прекратят инвестировать в AI. Среди участников уже упоминавшегося исследования BCG не менее 57% сообщили, что запустили собственные AI-проекты. Еще в 2018 г. их было заметно менее половины.

22 октября 2020 г., 17:05

Вызовы, с которыми столкнулась глобальная компьютерная индустрия в нынешнем году, заметно изменили ее привычный ландшафт. Как результат, вступивший в фазу зрелости рынок продолжает отчитываться несвойственными для себя высокими показателями.

Вопреки различиям в методологиях, крупнейшие аналитические центры акцентируют внимание на схожих тенденциях. Вызванная коронавирусом пандемия продолжается, причем ко многим странам подбирается ее вторая волна. Это, в свою очередь, оставляет крайне актуальными вопросы организации удаленной работы и телемедицины, дистанционного образования и домашних развлечений. Многие емкие рынки растут как на дрожжах, а на некоторых из них фиксируется рекордный потребительский спрос. В этом контексте особенно выделились США, где наблюдалось лучшее за последние десять лет увеличение поставок.

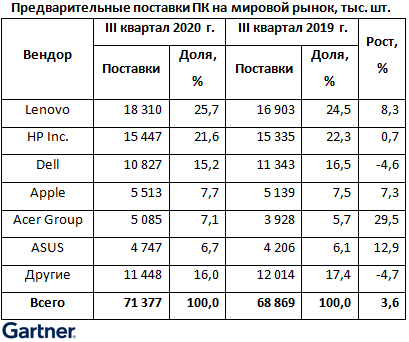

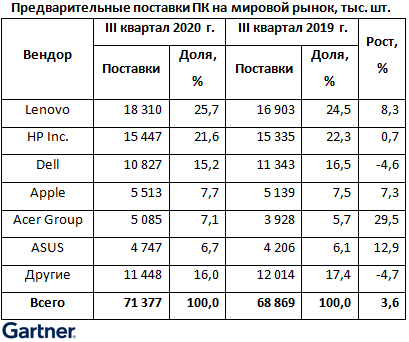

В третьей четверти 2020 г. аналитики из IDC насчитали не менее 81,3 млн отгруженных на мировой рынок настольных ПК, портативных систем, рабочих станций, что позволило улучшить на 14,6% результат годичной давности. В Gartner говорят о 71,4 млн (+3,6% «YoY») глобально поставленных заказчикам компьютеров. Если же в расчет также принять хромбуки, выросшие за квартал в штучном выражении почти на 90% «YoY», то объединенный рынок смог бы занести в актив рост на уровне 9%, а за хромбуками было бы 11% от общих поставок. Эксперты из Canalys, насчитавшие почти 80 млн поставленных за квартал ПК (+12,7% «YoY») солидарны с коллегами и называют полученные рыночные показатели лучшими за последние семь лет.

Общемировая позитивная динамика могла бы оказаться гораздо выше, однако дальнейшему росту воспрепятствовала продолжающая нехватка отдельных компонентов, в особенности процессоров и ЖК-панелей. Причем, в третий квартал индустрия вступила со значительным отставанием в части выполнения ранее размещенных заказов. По завершению отчетного периода ситуацию коренным образом исправить не удалось. С учетом того, что дефицит компонентов был больше связан с погрешностями в бизнес-планировании, нежели техническими сбоями, внезапного скачка производственных мощностей вряд ли стоит ожидать и в последние месяцы года.

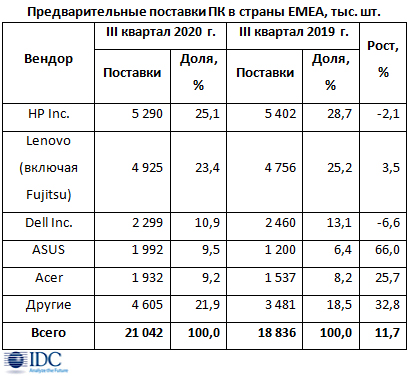

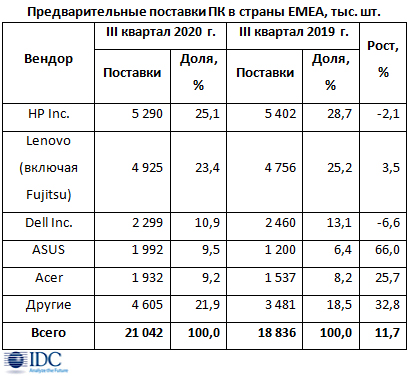

В странах EMEA рост поставок традиционных ПК описывался двузначными числами — при динамике в размере 11,7% IDC насчитала свыше 21 млн ушедших в каналы устройств. При этом высокий спрос в потребительском сегменте (+21,9% «YoY») с легкостью сгладил провал (-2,1%) коммерческого направления. Спрос подкреплялся преимущественно интересом к недорогим ноутбукам для детей и студентов, а также игровым машинам класса High-End для более разнообразного семейного досуга.

В Западной Европе рост имеет место второй квартал кряду — на фоне высокого интереса к ноутбукам (+24,8%), позитивная динамика к прошлому году достигла 10,2%. Выйти в плюс не помешало ощутимое (-52,2%) снижение спроса на настольные системы и сокращение на 4,5% коммерческого спроса. Страны Центральной и Восточной Европы отчитались увеличением поставок на 19,5%. Что интересно, корпоративный сегмент здесь вырос наряду с потребительским благодаря ряду крупных сделок в образовательной сфере и массовому созданию компаниями мест удаленной работы для своих сотрудников.

Подконтрольная пяти крупнейшим вендорам доля локального рынка оказалась заметно размытой вследствие высокого спроса на компьютеры. Если еще годом ранее за ними было 81,5%, а в предыдущем квартале — 84,0%, то по итогам рассматриваемого периода за Тор-5 EMEA осталось чуть более 78%. HP сохранила верхнюю строку рейтинга, хотя весомый спад в поставках решений для коммерческих заказчиков не позволил выйти в общий плюс. Также в минус сработала ориентированная на бизнес-сектор Dell. Лидером роста оказалась ASUS (+66,0% «YoY»), повышенным спросом у которой пользовались потребительские и коммерческие мобильные системы, а также специализированные игровые модели.

Расположение лидеров общемирового рейтинга также не изменилось. Lenovo продолжает наращивать отрыв от HP. Подспорьем в рассматриваемой четверти года оказались высокие продажи в Азиатско-тихоокеанском регионе. Ориентированные на непрофессиональных потребителей Apple, Acer и ASUS показали динамику, превышающую среднерыночную. В то же время, традиционно нацеленная на корпоративных заказчиков Dell впервые за последние семнадцать кварталов показала спад.

В IDC полагают, что по итогам 2020 г. мировой рынок персональных компьютерных устройств, помимо традиционных ПК также включающий планшеты, увеличится на 3,3% и преодолеет, тем самым, рубеж в 425,7 млн шт. Действие упомянутых выше факторов, вызванных проблемой COVID-19, позволит улучшить результат весьма успешного 2019 г., на протяжении которого наблюдались высокие поставки благодаря массовой миграции корпоративных пользователей с лишившихся официальной поддержки Windows 7 систем. Тем не менее, уже в 2021 г. рынок способен упасть почти на 10% «YoY». Корпоративные заказчики и домашние потребители продолжат сталкиваться с вызванными затяжной пандемией экономическими проблемами, что не преминет остро отразиться на покупательской активности. При среднегодовом отрицательном росте в размере 2,2%, по итогам 2024 г. глобальные поставки вряд ли превысят 389,6 млн устройств.

7 августа 2020 г., 11:48

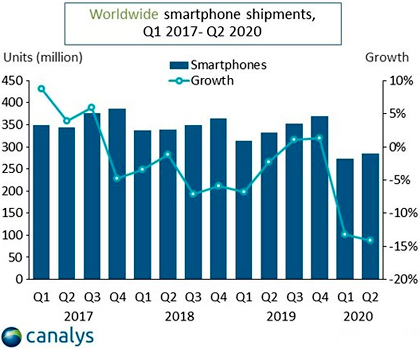

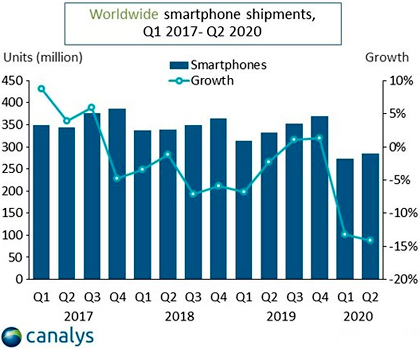

Вполне ожидаемо, мировая индустрия смартфонов завершила вторую календарную четверть с негативным для себя результатом. Более того, спад оказался гораздо глубже, нежели кварталом ранее — сказалось нахождение экономик многих стран в жестком локдауне из-за пандемии.

Ситуация на рынке полностью коррелировалась с потребительскими расходами, резко упавшими вследствие приостановки работы предприятий, массовых увольнений, глобального замедления привычных темпов бизнес-активности. Усугубило и без того сложное положение дел повсеместное закрытие розничных магазинов электроники. Особенно плачевные последствия этот факт возымел в регионах со слаборазвитыми онлайновыми каналами продаж. Наконец, стесненные в средствах потребители гораздо охотнее отдавали предпочтение покупке новых ноутбуков, мониторов, планшетов для организации комфортных удаленных мест работы и обучения, откладывая обновление имеющихся смартфонов на неопределенную перспективу.

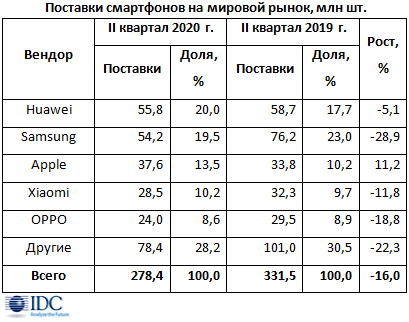

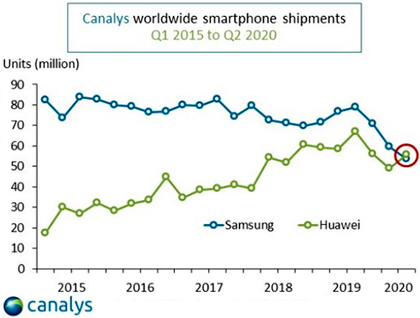

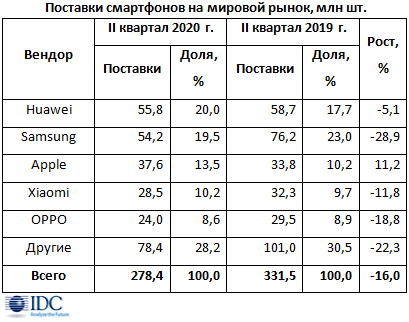

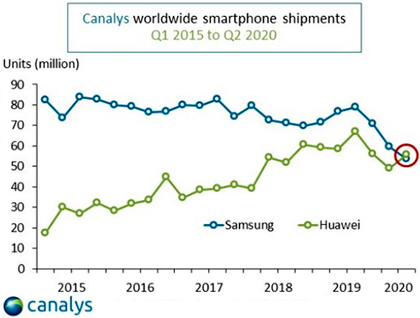

Таким образом, по версии IDC, в период с апреля по июнь 2020 г. на мировой рынок ушло 278,4 млн смартфонов. Провал в размере 16% оказался гораздо глубже, нежели спад на уровне 11,7% в начальной четверти года. Аналитики из Canalys насчитали 284,7 млн отгруженных смартфонов, что на 14% меньше в годовом сопоставлении. Склонны согласится с коллегами и исследователи из Omdia (бывшая IHS Markit), отметившие уменьшение поставок за год на 15,7%, с 331,8 до 279,7 млн устройств.

На результаты деятельности игроков заметное влияние оказывали отдельные политические факторы. К примеру, санкции правительства США, примененные к Huawei, вызвали всплеск патриотических чувств в Китае. Это обстоятельство не только резко подтолкнуло вверх спрос на продукты бренда но, даже, позволило впервые выйти в лидеры рейтинга ведущих вендоров. С другой стороны, третий по размерам региональный рынок — индийский — после недавней активизации военного конфликта с Поднебесной заметно охладел к брендам из этой страны, что моментально сказалось на деятельности многих крупных китайских поставщиков.

Итак, впервые в своей истории Huawei сумела взобраться на вершину рейтинга, чему даже не помешало снижение количества отгруженных смартфонов на 5,1% «YoY». Рост на приоритетном, китайском, рынке позволил с лихвой перекрыть провал на международных рынках, связанный с тем, что Huawei по-прежнему остается субъектом торговых ограничений со стороны правительства США. В частности, если за пределами Китая количество отгруженных в течение квартала смартфонов просело на 27%, то рынок Поднебесной освоил к прошлому году на 8% устройств больше. Как итог, на территории Китая разошлось свыше 70% смартфонов Huawei. Причем, после связанного с COVID-19 локдауна, на протяжении рассматриваемого периода в стране наблюдается резкое восстановление потребительского спроса, возобновляется производство.

Смене обладателя первой позиции в немалой степени поспособствовало и масштабное сокращение отгруженных смартфонов Samsung. За корейцами осталось менее пятой части рынка, а сокращение поставок оказалось для вендора крупнейшим среди Тор-5. Если модели серии А продавались вполне успешно и сделали основной квартальный объем, то появившиеся в пик пандемии премиум-продукты Galaxy S20 и Galaxy Z Flip столкнулись с низким спросом даже несмотря на последующее удешевление. В отличие от нового лидера, Samsung особо не представлена в Китае — под контролем вендора менее 1% локального рынка. В то же время, традиционно сильные для корейцев рынки сбыта, а именно бразильский, индийский, европейский и американский, существенно сузились на фоне пандемии COVID-19.

Единственным, вышедшим в плюс, вендором оказалась Apple. Компания продолжила получать дивиденды от успешного продвижения одиннадцатого семейства и своевременно поступившего в продажу недорогого iPhone SE (2020).

Более медленно, нежели ожидалось, набирает вес фактор 5G — ранее считавшийся основным спасательным кругом для рассматриваемой индустрии. С одной стороны развитие рынка сдерживает замедление темпов построения сетей нового поколения в разгар пандемии коронавируса. С другой стороны — имеет место фактор отложенного спроса. В частности, многие потребители находятся в ожидании более доступных по цене 5G-моделей. Так или иначе, но в экспертных кругах ожидают, что не менее 20% из общего объема глобально поставленных в 2020 г. смартфонов будут поддерживать новый стандарт связи. По оценкам Digitimes Research, из 1,15 млрд отгруженных в нынешнем году смартфонов (-15,2% «YoY»), свыше 250 млн будут работать с сетями 5G.

|

|

|